11日のニューヨーク外国為替市場でドル円は、米10年債利回りが4.30%台まで上昇したことで、日本時間夕刻の安値145.91円から146.98円付近まで反発した後、146円台半ばでの推移に終始した。

- 米10年債利回りの上昇は、ドル買い圧力となった。

- ドル円は、146円台半ばでの推移に終始した。

ユーロドルは米長期金利の上昇を受けて1.0716ドル付近まで値を下げた後、14日の欧州中央銀行(ECB)定例理事会を前にポジション調整の買いが入り、1.0759ドルまで反発した。ユーロ円は、日本時間夕刻の安値156.59円から一時157.70円付近まで反発した。

- ユーロドルは、1.0759ドルまで反発した。

- ユーロ円は、157.70円付近まで反発した。

12日の東京外国為替市場のドル円は、9日の植田日銀総裁の発言を受けた日銀の年末までの政策修正への警戒感や本邦通貨当局によるドル売り・円買い介入へ警戒感から上値が重い展開が予想される。

- 日銀の年末までの政策修正への警戒感や本邦通貨当局によるドル売り・円買い介入への警戒感から、上値が重い展開が予想される。

昨日は、中国人民銀行による投機的な人民元売りへの牽制措置がドル売り・人民元買いを活発化させ、日本銀行による年末までの政策修正の可能性がドル売り・円買いを活発化させたことで、日中の中央銀行によるドル高是正の様相を呈した。

- 中国人民銀行による投機的な人民元売りへの牽制措置がドル売り・人民元買いを活発化させた。

- 日本銀行による年末までの政策修正の可能性がドル売り・円買いを活発化させた。

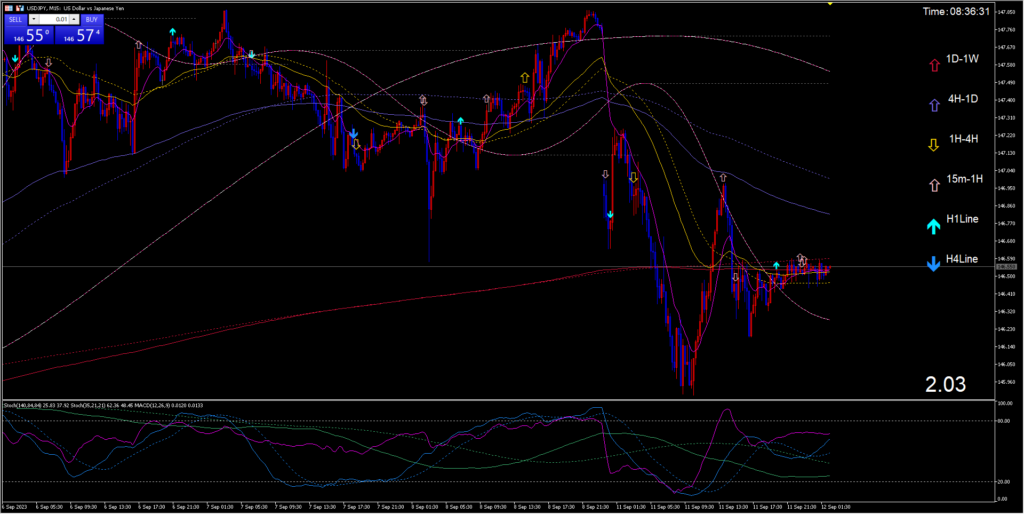

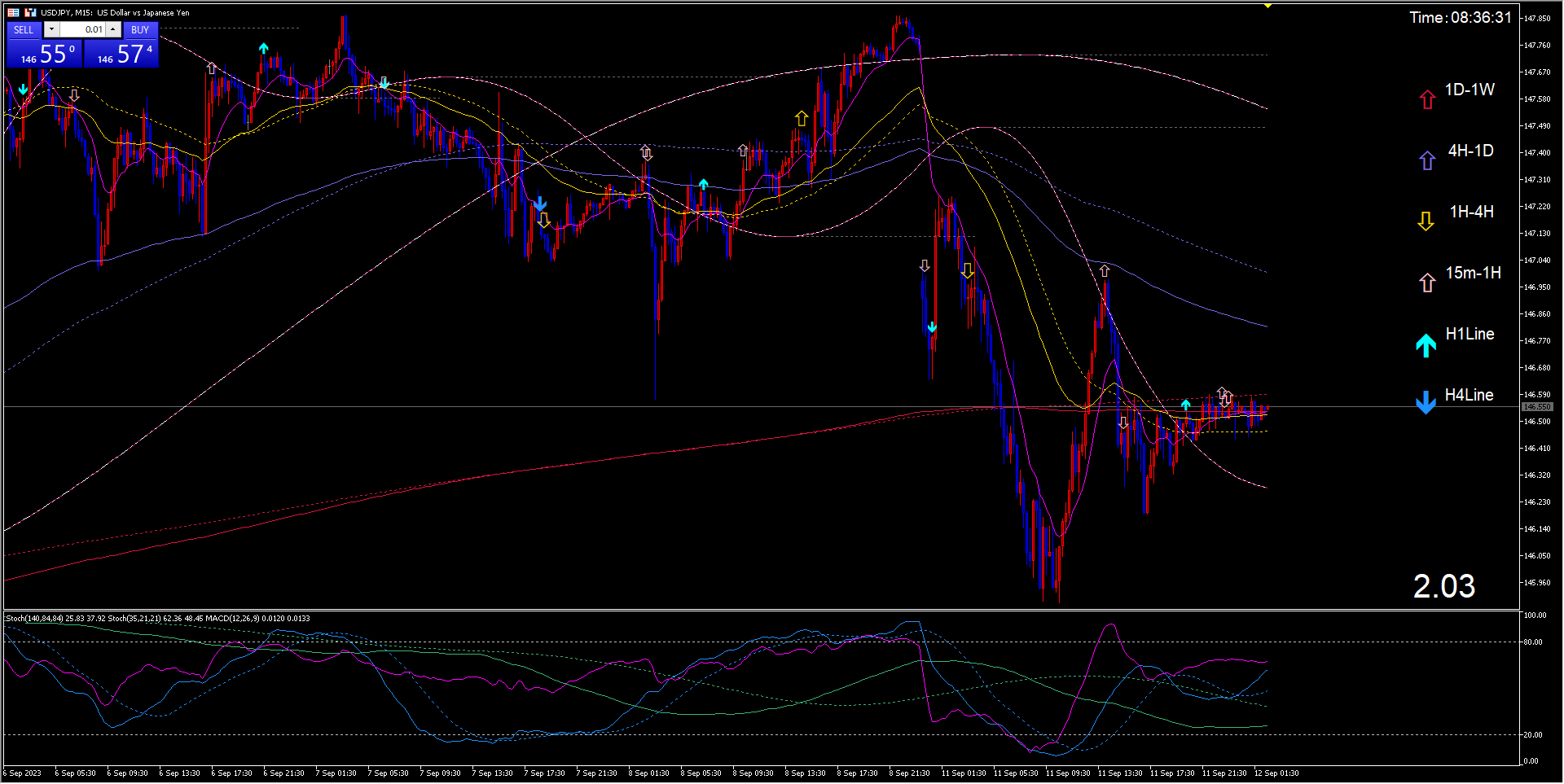

ドル円のテクニカル分析では、234日サイクルの本日9月12日の前後に、148.59円から148.77円を目処とする高値を付けて、反落するシナリオが警戒されている。また、オシレーター系指標(逆張り指標)は、価格の高値更新(145.07円⇒147.87円)に逆行する「弱気の乖離(ベアリッシュ・ダイバージェンス)が出現しており、高値反落の可能性を示唆している。

- ドル円のテクニカル分析では、148.59円から148.77円を目処とする高値を付けて、反落するシナリオが警戒されている。

- オシレーター系指標(逆張り指標)は、高値反落の可能性を示唆している。

解説:

- 米10年債利回りは、長期金利の指標であり、米ドルの価値を高める要因となる。

- ユーロドルは、ユーロと米ドルの交換レートを表す。

- ユーロ円は、ユーロと円の交換レートを表す。

- 日銀は、2013年からマイナス金利政策を実施しており、円安を容認する姿勢を示している。

- 米ドルは、2022年以降、世界的なインフレの高まりを背景に、対主要通貨で上昇している。

- テクニカル分析は、過去の価格データに基づいて、将来の価格の動きを予測する手法である。

- オシレーター系指標は、テクニカル分析の一種であり、価格の変化率や方向性を判断するために用いられる。

- ベアリッシュ・ダイバージェンスは、オシレーター系指標が価格の動きと逆行する現象であり、高値反落の可能性を示唆する。